El impuesto sobre las ventas

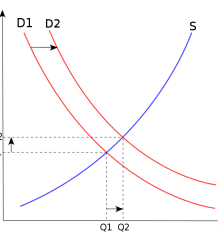

Un impuesto sobre las ventas es un impuesto al consumo cargado en el punto de venta sobre ciertos bienes y servicios. En España conocido como IVA (Impuesto sobre el Valor Añadido), suele criticarse como una tasa fuertemente regresiva, ya que el porcentaje dedicado al consumo aumenta conforme disminuyen los ingresos personales.

Sin embargo, pocos conocen la otra cara de la moneda; además de perjudicar directamente el bolsillo de los pobres, tiende a fomentar artificialmente la concentración empresarial. Como el impuesto sobre las ventas grava los intercambios externos de mercado, incentiva la interiorización (y planificación) de la producción desde la extracción de materias primas hasta el consumidor para eludir el gravamen.

Podemos pensar en dos procesos de producción (p. ej. de zapatos) exactamente idénticos en cuanto a materiales, precios, costes, etc., con la excepción de que uno de ellos pasa a través de una multitud de pequeñas empresas mientras el otro es interiorizado por una gran empresa que abarca todos los pasos.

Supongamos que este proceso tiene 5 etapas, que podrían corresponder a: 1) la extracción de la materia prima –caucho, piel, etc.-; 2) su tratamiento; 3) su fabricación acabada; 4) su transporte hasta el almacén mayorista; y 5) su venta final.

Supongamos que el precio del producto va aumentando, como sería lógico, conforme se acerca al punto de venta: 10, 20, 30, 40 y finalmente 50. Si el impuesto sobre ventas fuese del 10%, es decir: 1, 2, 3, 4, y 5 respectivamente, la carga sobre el par de zapatos sería finalmente de 15 euros sobre un precio de 50, es decir, costarían 65 euros en el punto de consumo.

En cambio, si el mismo proceso fuese interiorizado por una gran empresa desde las plantaciones de caucho hasta la zapatería, los cuatro primeros procesos (que costaban 10, 20, 30 y 40) quedarían libres de impuestos gracias a que tienen lugar intraempresa, siendo gravada únicamente la venta final al consumidor. Si en este último costaba 50 y aplicamos el 10% de IVA, el par de zapatos costará finalmente 55 euros.

En otras palabras: un mismo modelo de zapatos, elaborado con los mismos materiales y sometido a los mismos costes, cuesta en una pequeña empresa un 18% más (10 euros sobre 55) que en una gran corporación. Lo que en la gran corporación cuesta solo 55, en la pequeña empresa cuesta 65.

Interiorizar la producción dentro de una empresa tiene algunos beneficios, tal como menciona Alfred Chandler, al reducir los costes de transacción y de información. Pero también tiene muchos costes: eleva los problemas de agencia dentro de la empresa, al aumentar la jerarquía, el volumen de información a tramitar o los costes de vigilancia, y desemboca en un caos de cálculo como resultado de la ausencia de precios de mercado para los insumos intraempresa.

Lo que es seguro es que suprimido el IVA y en igualdad de condiciones, los costes de la interiorización tenderá a pesar más que sus beneficios, y probablemente los procesos de producción tiendan a realizarse más a través de contratos entre empresas separadas como en MARVV o Bolonia que mediante la centralización de las distintas etapas en una única empresa como en General Motors.

————————————

Fuentes:

La mano visible: la revolución de la gestión en la empresa norteamericana, Alfred Chandler

Organization Theory: A Libertarian Perspective, Kevin Carson

Related Posts

35 Responses to El impuesto sobre las ventas

Responder a Riego Cancelar la respuesta

« El transporte del futuro (I): la aviación en red Sean Gabb sobre la Org Theory de Kevin Carson »

@Víctor:

La opción de comentarios está en el menú «Discussion» que está un par de puestos por debajo de la hoja donde se escribe el texto. La primera opción te permite tener comentarios, y la segunda sirve para que se pueda hacer trackback (seguimiento) a este post y tal. Antes de mandar el post, asegúrate de que las dos casillas están marcadas.

Con respecto al tema, yo añadiría otro elemento que, indirectamente, actúa como un impuesto sobre las PYMES, de actualidad ahora mismo: el diferimiento de los pagos por parte del Estado. Hay empresarios que llevan AÑOS sin cobrar la parte de contratos que realizan en favor del Estado, lo que perjudica con mayor claridad a las empresas pequeñas, que no tienen una fortaleza financiera que permita esos diferimientos. Los bancos prestan preferentemente a la gran corporación, sea Estado o sean macroempresas. Por otra parte, el pago diferido, cuando se hace, se realiza sin intereses, por lo que el coste de financiación que se ahorra el Estado por esa vía también es relevante.

Gracias por la aclaración, Libertista, ya he visto dónde estaba esa opción…se ve que se activa sola.

Buen apunte el del diferimiento de pagos, podrías escribir algo sobre ello. 😉

En cuanto a la banca, es cierto que los pequeños empresarios y autónomos tienen problemas de financiación debido a que la banca suele tomar sus solicitudes de crédito como a título personal, en lugar de como empresa -en cierto modo esto estaría relacionado tanto con el monopolio bancario como con la personalidad jurídica de la corporación-.

Un saludo.

El IVA, no se calcula así, si no restando a lo que se cobra por IVA lo que se paga por IVA,

Es decir, el primer productor pagará 1 de IVA. Es segundo pagará 2-1=1 de IVA. El tercero pagará 3-2=1 de IVA, y así sucesivamente.

En resumen:

1=1

2-1=1

3-2=1

4-3=1

5-4=1

Con lo cual los zapatos pagaran los mismos 5 euros de IVA se divida la producción entre cinco empresas o la haga sólo una.

A igual valor añadido igual impuesto, lo añada una sola empresa o 1000.

@ Riego:

Lo que dices es cierto a medias, porque si bien tienes razón en que lo pagado se descuenta a lo cobrado finalmente, el productor no recibe instantáneamente la diferencia, y en consecuencia cargará el porcentaje íntegro, sin restar.

Tu operación es correcta solo para el cómputo final de Hacienda, pero no para el cálculo diario de los empresarios que operan en el mercado (que, como digo, reciben la compensación mucho después, y por lo tanto tienen incentivos en cobrar íntegramente el porcentaje que les toca a corto plazo).

Fíjate que en tu mismo ejemplo asumes lo mismo: que los empresarios siguen cobrando el IVA completo, y realizas la resta a posteriori: el 3er empresario paga 2 de IVA, a pesar de que has descontado 1º al primero.

De todos modos, gracias por la puntualización.

Un saludo.

No estoy de acuerdo. El empresario sabe exactamente cuanto se le va a descontar incluso antes de vender la mercacía. Es más, si no vende la mercancía se le devolverá el impuesto pagado, porque en realidad no lo paga él, lo paga siempre el consumidor final, nunca los intermedios.

Para los cálculos empresariales el IVA no cuenta, jamás cuenta. No se un factor de coste en ningún caso (miento, sólo en uno, los productos a tipo 0), y aunque tiene efectos desde el punto de vista de marketing global a la hora de establecer estrategias de venta, no tienen ni el más mínimo efecto económico (uno muy pequeño, que es el float de caja, en función del valor temporal del dinero y de el arbitraje de fechas entre los suministros y las utilidades, pero es prácticamente despreciable, sobre todo a tipos de interés bajos).

Yo entiendo poco de IVA, y lo digo con prudencia, porque aunque un tío mío siempre anda liado con el IVA y las declaraciones, no es un problema que me haya tocado resolver aún. Por lo que veo el empresario lo que hace es de recaudador de impuestos. En las declaraciones trimestrales desgrava lo que ha pagado de IVA, y al final de año puede solicitar devolución (o pagar si le toca). Como dice Riego, me parece que el que paga al final es el consumidor, que no puede desgravar el IVA.

¿Que es un rollo el IVA? Indudablemente. Pero no me entero de eso de que el pequeño empresario pague más impuestos, porque si no ¿ya hubieran ido a la ruina?

Sí, pero en última instancia el empresario paga siempre antes de que le devuelvan, por lo que carga a su mercancía el porcentaje íntegro, aun sabiendo cuánto le devolverán. Por una simple razón: él debe entregar su parte, y luego el fisco calcula independientemente cuánto debe reembolsarle (aunque no exista incertidumbre).

Resumiendo: la resta que tú haces se realiza después de llegado el producto al consumidor, con el cargo de IVA de todos los intermediarios tal y como describí en el post.

Es verdad que la devolución atenúa un poco la diferencia entre el comercio intra y entre empresas, pero el hecho de que se realice mucho después de la venta sigue teniendo computando contra el comercio externo.

Un saludo.

Pues peor lo tiene el consumidor, que paga el IVA y no se lo le devuelven.

Por poner un ejemplo pragmático y sin entrar en honduras que llevarían a confesiones inconfesables, el ejemplo de mi tito, que compra a nombre de la empresa objetos tales como coches, ordenadores y fungibles.., y desgrava, y le devuelven… Cosa que los particulares sin empresa no pueden hacer.

Sol, la experiencia del IVA e IGIC demuestra que las diferencias a favor del Estado se liquidan al final de cada trimestre, y las diferencias a favor del empresario se liquidan cada… semestre, y que dé gracias el empresario.

@Riego:

El IVA, como bien dices, no se cuenta a la hora de establecer los cálculos productivos. Pero el problema puede estar en el circuito financiero. Si has vendido mucho en un trimestre y tienes liquidez para invertir, pero el «socio» te taja el 16% a día final de trimestre, puede ser que tu inversión sea más modesta que lo que tenías planeado.

Además, en una nota más «local», la estructura de desgravaciones, subvenciones, exenciones y deducciones española es mucho más sofisticada que en otros países del entorno, lo que provoca una variabilidad fiscal enorme. Esa compleja estructura fiscal ha sido mencionada como uno de los problemas del Estado español a la hora de crearse nuevas empresas.

Mirando la información de la Agencia Tributaria, dicen que las liquidaciones del IVA se pueden solicitar mensualmente, que trimestralmente el empresario si opta por esa modalidad, puede desgravar lo aportado por trimestre y liquidar a final de año… No me voy a meter en más honduras en torno al impuesto. Admito que cualquier impuesto es una lata. Y admito que una pequeña empresa se verá más perjudicada que una grande por el IVA. Aunque no me queda claro, me lo creo.

Lo que sí me queda claro es que la cuenta que echa Victor en este artículo, no es la correcta.

Un producto fabricado por una pequeña compañía, no termina siendo más caro que uno producido por una grande (en los términos descritos por Víctor). El IVA grava finalmente al consumidor, que es el que sufre su rigor (y no desgravan ni se les devuelve a los seis meses ni al siglo).

Y si el empresario ha de esperar a cobrar del Estado en sus declaraciones, lo mismo les pasa a los trabajadores asalariados, que cobran a mes vencido (primero trabajan y luego cobran). Y es normal también que el pago se difiera dos o tres meses.

Sugiero con humildad un poco más de rigor en la exposición, porque de entrada al leer el artículo, me creí lo dicho, hasta que intervino Riego y pensé entonces ¿cómo se hacen las declaraciones?… Lo digo porque luego se incurre en error y se hace el ridículo hablando por ahí.

Si estoy equivocado y realmente los zapatos del pequeño empresario cuestan 65, y los del gran empresario 50, no lo he entendido y pediría que me lo expliquen de nuevo.

«Supongamos que el precio del producto va aumentando, como sería lógico, conforme se acerca al punto de venta: 10, 20, 30, 40 y finalmente 50. Si el impuesto sobre ventas fuese del 10%, es decir: 1, 2, 3, 4, y 5 respectivamente, la carga sobre el par de zapatos sería finalmente de 15 euros sobre un precio de 50, es decir, costarían 65 euros en el punto de consumo.

En cambio, si el mismo proceso fuese interiorizado por una gran empresa desde las plantaciones de caucho hasta la zapatería, los cuatro primeros procesos (que costaban 10, 20, 30 y 40) quedarían libres de impuestos gracias a que tienen lugar intraempresa, siendo gravada únicamente la venta final al consumidor. Si en este último costaba 50 y aplicamos el 10% de IVA, el par de zapatos costará finalmente 55 euros.

En otras palabras: un mismo modelo de zapatos, elaborado con los mismos materiales y sometido a los mismos costes, cuesta en una pequeña empresa un 18% más (10 euros sobre 55) que en una gran corporación. Lo que en la gran corporación cuesta solo 55, en la pequeña empresa cuesta 65.»

Esta es la página que he consultado de la AET

http://www.aeat.es/wps/portal/Navegacion2?channel=01a3a627e6428010VgnVCM10000050f01e0a____&ver=L&site=56d8237c0bc1ff00VgnVCM100000d7005a80____&idioma=es_ES&menu=4&img=5

http://www.aeat.es/wps/portal/DetalleTributo?channel=4c672452a7e5e110VgnVCM1000004ef01e0a____&ver=L&site=56d8237c0bc1ff00VgnVCM100000d7005a80____&idioma=es_ES&menu=0&img=0

Victor L.

Puedes ser un empresario del principio o fin de la cadena o lo puedes ser del final, pero en todos los casos tu pagas menos IVA de lo que cobras, ya que tu el producto lo compras más barato de lo que lo vendes, es decir que siempre haces una liquidación positiva de IVA a Hacienda, o sea que te estás descontando el IVA en cada liquidación, y esa cuenta la haces tu, no te la hace Hacienda, ésta te puede mandar una inspección si sospecha que no haces bien la liquidación, pero los cálculos los haces tu.

Vamos, que no esperas a que el producto esté en casa del consumidor final para liquidar el IVA.

Solo hay una circunstancia de empresas que pueden tener problemas con el IVA y estas son las empresas exportadoras, que no repercuten el IVA a sus clientes extranjeros, en ese caso tienen que esperar a que Hacienda les devuelva el IVA que han pagado y no han recibido de sus clientes.

Saludos

@ Riego:

No entiendo muy bien a dónde se dirige tu argumentación, creo que estamos de acuerdo en que finalmente se liquidan los pagos del IVA, no es eso lo que te estoy discutiendo. La cuestión es que la devolución no se realiza al mismo tiempo que el pago, ¿no crees?

Piensa en un restaurante: ellos te cobran el IVA íntegro, sin descontar lo que luego les devuelvan.

Sencillamente, es un coste que las operaciones intraempresa se ahorran.

Se me olvidaba:

Para que el IVA no tuviese ningún efecto centralizador tendría que descontarse el IVA pagado en el mismo momento de la compra de inputs por parte del empresario, pero lo cierto es que se realiza incluso después de la venta del output.

Siempre que suceda eso las pequeñas empresas tendrán que cargar precios más altos por sus mercancías que las grandes empresas que interiorizan todo un proceso.

Lo que te estaba argumentando es que no hay devolución, tu tienes unas entradas y unas salidas y pagas la diferencia, no hay diferencia temporal.

Es un impuesto que paga el usuario final.

Saludos

Aparte de lo dicho, me parece que si un empresario del zapato interioriza un proceso, por ejemplo el curtido de la piel, se ahorra el IVA de comprar el cuero al curtidor. Pero ello no evita que tenga que pagar el IVA de la piel, del agua, de los productos químicos, de la luz… Eso mismo ocurriría en el resto de pasos, y por eso la cuenta no es la que se echa en el artículo. Sin contar otros gastos aparte de IVA, y por eso la externalización es una estrategia empleada por grandes empresas. Si me equivoco ruego se me corrija.

Y esta cuestión también me llama la atención, dice Víctor:

«En otras palabras: un mismo modelo de zapatos, elaborado con los mismos materiales y sometido a los mismos costes, cuesta en una pequeña empresa un 18% más»

En una pequeña empresa no. En cinco pequeñas empresas.

@Sol:

«Mirando la información de la Agencia Tributaria, dicen que las liquidaciones del IVA se pueden solicitar mensualmente, que trimestralmente el empresario si opta por esa modalidad, puede desgravar lo aportado por trimestre y liquidar a final de año… No me voy a meter en más honduras en torno al impuesto. Admito que cualquier impuesto es una lata. Y admito que una pequeña empresa se verá más perjudicada que una grande por el IVA. Aunque no me queda claro, me lo creo.»

Hacienda puede decir misa con lo de las liquidaciones mensuales. La realidad es que tardan mucho más, al menos en la experiencia de mis profesores de Fiscalidad, que son empresarios por añadidura.

Por otro lado, que los impuestos indirectos perjudican más al pequeño es un ejemplo del principio de utilidad marginal decreciente de la renta: una empresa que facture al año 100.000€ se verá más dolida por el 16% del socio que una empresa que facture 100 millones con el mismo tipo impositivo.

Me parece muy bien. El 16% del socio es doloroso. Pero la cuenta que se expone en el artículo, está mal echada.

@ Riego:

Para que las entradas y salidas puedan calcularse deben haber sucedido, luego la liquidación sí es a posteriori como vengo diciendo, con todas sus repercusiones sobre el tamaño de la empresa y las transacciones de mercado. En el link que enlaza Sol de la Agencia Tributaria lo dice claramente: la liquidación se realiza mensualmente -ejem- a tenor de las adquisiciones del empresario.

«En cada liquidación se declara el IVA repercutido a los clientes, restando de éste el soportado en las compras y adquisiciones a los proveedores, pudiendo ser el resultado tanto positivo como negativo.»

¿Estás de acuerdo ahora?

Un saludo.

La cuenta que se hace en el artículo está mal echada.

– Si un Pequeño Curtidor A fabrica cuero, pagará por el IVA de la piel, del agua, de los productos químicos, etc. Si el Gran Comerciante Zapatero B decide internalizar ese proceso, pagará el IVA del mismo proceso. Las diferencias estarán en la estrategia de compra y proceso de producción. En todo caso el GCB se ahorrará el IVA del beneficio que hubiera obtenido el PCA. No el IVA de todo el proceso.

“En otras palabras: un mismo modelo de zapatos, elaborado con los mismos materiales y sometido a los mismos costes, cuesta en una pequeña empresa un 18% más”

Como ya digo la cuenta está mal echada. Pero aún en el caso de que queráis verlo de ese modo y no de otro, no se trata de una empresa, sino de cinco pequeñas empresas las que deberían asumir el mover ese dinero, o ponerlo para cobrarlo más tarde.

El par de zapatos finalmente costará -con los mismos costes y materiales- aproximadamente lo mismo.

No estoy discutiendo que los impuestos molesten al pequeño comercio, ni que las dilaciones (diarias, mesuales o anuales) en las liquidaciones del IVA sean perjudiciales para el pequeño comercio, ya sea una farmacia o una empresa de diseño.

Lo que digo es que la cuenta expuesta en el artículo, está mal hecha, y los términos empleados en el artículo mueven a confusión. No sé tanta economía como ustedes tal vez, pero eso me parece.

@ Sol:

«El par de zapatos finalmente costará -con los mismos costes y materiales- aproximadamente lo mismo.»

En el supuesto de que todos los insumos del producto acabado final fuesen interiorizados, el resultado sería tal y como describe el artículo -aunque la liquidación que apunta Riego puede atenuar sus efectos-.

Es imposible que un zapato elaborado con materiales gravados con IVA -aunque liquidados después- sea tan barato como otro cuyos materiales jamás lo han sido.

Tu imagina que yo soy el Gran Trust del Zapato, y decido curtir cuero. Cada artículo que necesite (agua, luz, productos químicos, piel), va gravado con un IVA exactamente igual al que paga el curtidor.

Es decir: el producto que yo fabrico en el trust, en este caso cuero, ha pagado el IVA correspondiente de los materiales, lo mismo que pagaría el curtidor. Al no comprar el cuero elaborado al pequeño curtidor lo que me estoy ahorrando es el beneficio del curtidor, pongamos un 30%, y por lo tanto el IVA de ese 30% del precio al que me lo vende. No me ahorro por tanto todo el IVA del cuero. Por eso te digo que la cuenta está mal hecha.

Aparte te señalo que tú estás pensando a la hora de definir el coste final en una sola pequeña empresa, y has descrito cinco pasos para cinco empresas. Ese 18% de movimiento de dinero que decías que tenía que poner el pequeño empresario (aunque al final se lo devuelvan), estaría distribuido entre cinco empresarios. No uno.

Que el pago del IVA es diferido, sí. Que esa dilación puede perjudicar mucho a un pequeño empresario que carezca de recursos o que tenga un mal mes, sí. Pero la cuenta que has presentado me parece que no es correcta.

Me quedo de año en este tema XD

@ Sol:

Sí, acepto que no he contabilizado costes como el agua o la electricidad, pero no puedes decir que eso es «echar mal las cuentas» cuando trato con cifras pequeñas, y ese tipo de costes son porcentajes pequeños que solo complicarían el ejemplo sin aportar nada relevante. Lo esencial es que el IVA añade un coste que marca la diferencia entre un proceso de producción llevado a través del mercado y otro en el interior de la empresa.

«Aparte te señalo que tú estás pensando a la hora de definir el coste final en una sola pequeña empresa, y has descrito cinco pasos para cinco empresas. Ese 18% de movimiento de dinero que decías que tenía que poner el pequeño empresario (aunque al final se lo devuelvan), estaría distribuido entre cinco empresarios. No uno.»

Efectivamente, y no he dicho lo contrario. La cuestión no es que el IVA perjudique al pequeño empresario -que también-, sino que promueve una forma de organización en detrimento de las demás: la interiorización de la producción.

La cuenta está mal echada Victor. El agua, la electricidad, la piel, los productos químicos industriales o de otro tipo, las piezas de repuesto de la maquinaria, los colorantes… Todo cuanto compra el pequeño curtidor, lo tiene que comprar a su vez el gran vendedor de zapatos. Y todo ello irá gravado con el IVA, que pagará tanto uno como otro. Internalizando no te ahorras el IVA del proceso de curtir, sino solamente el del beneficio del curtidor. Si el curtidor te vendía a 100 monedas + IVA = 116, y tú produces por 80 + IVA = 92.8, te estarás ahorrando 3.2 monedas de IVA, y no 16.

Ya te digo que no te discuto que el IVA tenga efectos sobre la organización del proceso productivo. Te discuto la cuenta que has echado, porque el error en ella me parece que no es pequeño, sino grande.

Victor L.

Vamos a puntualizar unas cuantas cosas.

El IVA es un impuesto neutro para los empresarios, es decir que no supone ni un coste ni un ingreso para las empresas, el único que soporta el IVA como un coste es el consumidor final.

Los impuestos, como la contabilidad, se rigen por el criterio del devengo.

Como dice esa frase se declara el IVA repercutido a los clientes, independientemente de que se haya cobrado o no, y de este se deduce el soportado, independientemente de que se haya pagado o no. Pongamos un ejemplo para que sea más claro.

Supongamos una empresa que compra un producto a su proveedor por un precio de 50 más 8 de IVA y que lo vende a su cliente por 100 más 16 de IVA. La liquidación de ese período supondrá 16-8= 8 de IVA a ingresar. Por lo tanto su beneficio (50) no se ve afectado para nada por el IVA.

Aquí se ha mencionado el tema de los exportadores, estos están inscritos en un registro especial y su IVA que es siempre a su favor se les devuelve mensualmente.

Precisamente por su neutralidad y por el hecho de que el soportado es deducible, lo que obliga a las empresas a pedir facturas a sus proveedores, es el impuesto más fácilmente controlable e inspeccionable, por lo que el fraude es menor que en otros impuestos.

El articulo es una falacia descomunal que demuestra o un desconocimiento total de como funciona el IVA o una voluntad de aprovecharse del desconocimiento de los demás.

Saludos

@ Riego:

En mi opinión, no contestas a lo que te planteé en mi última intervención y sí a otros argumentos que no te he planteado como la cuestión del fraude o los exportadores.

La liquidación no puede realizarse antes de que el empresario compre de sus proveedores y venda a sus consumidores -sean estos los consumidores finales o productores intermedios- porque tanto el volumen como el precio de las compras y las ventas puede variar de un momento a otro. No existe una correspondencia inmediata entre el pago y el cobro, y ese es el motivo por el que el IVA no es neutro.

Insisto en que no enfatizas lo suficiente el factor temporal -la diferencia entre el pago y el cobro- que mitiga en gran medida las «buenas intenciones» de la liquidación.

La devolución futura puede ayudar a que el empresario reduzca el precio de sus mercancías algo por debajo del cargo del IVA, pero desde luego les asignará un precio mayor que si jamás se le hubiese cobrado tal impuesto y pudiese disponer inmediatamente de esas reservas de dinero.

Por centrar el debate, ¿estamos de acuerdo en que existe un lapso temporal entre compras y ventas? Si no es así, me gustaría que respondieras a la pregunta de cómo puede un empresario ofrecer a Hacienda con la suficiente anticipación los datos de sus compras y ventas futuras. Tus ejemplos parecen tener lugar en un contexto mágicamente atemporal.

Un saludo.

Echas mal la cuenta Víctor.

Riego, en mi opinión ningún impuesto es neutral. Por ejemplo, mi tío que es un autónomo del diseño gráfico, gasta en hacer las declaraciones trimestrales la cantidad de 400 euros (con IVA) que le cuesta el asesor. Los da con gusto por no tener que llevar ese papeleo, pero aún así ha de dedicar un tiempo a tener las facturas al ´día. Eso en una persona que puede según meses ganar 6.000 euros, o no ganar nada como ahora con la crisis, es un gasto que no es desdeñable.

Eso sí, yo nunca le he escuchado echar grades pestes del IVA, porque lo acaba cobrando, y también desde que cobra a su cliente hasta que le suelta la mosca al Estado, también pasa un tiempo, Víctor, no sé cuánto, supongo que cuando hace la declaración. Ten en cuenta eso: que si el Estado difiere el pago, el empresario tampoco lo mete en la caja del Estado al instante. Hasta que la declaración, el dinero del IVA que le paga su cliente lo tiene en el bolsillo.

Y eso sin contar el fraude, que también existe a la hora de comprar para la empresa hasta el cepillo de dientes.

De lo que sí se queja (mi tío), es de la demora en los pagos de los clientes, ya sea el Estado (un gran cliente de los diseñadores), o las empresas privadas. Eso sí que le tiene frito.

En definitiva, supongo que el IVA tendrá efectos sobre la ingeniería empresarial, como todo. Pero Víctor, yo en las páginas de la CEPYME, que he mirado por encima, no menciona ese agravio del que hablas con respecto a la gran empresa. Que como ya he explicado como he podido, sin tener experiencia en el impuesto, ni saber gran cosa de economía, no es la cuenta como la echas, y el dinero en el aire que hay comparando a un gran empresario con uno pequeño, no es tan grande como manifiestas. En fin, que tal vez hayas entendido mal la bibliografía en la que te has basado, o tal vez no es buena bibliografía. Eso es lo que me parece.

Perdón, dije 400 euros y por lo visto cuando decía 400 se refería a 40.000 antiguas pesetas, unos 240 euros por lo visto. Sea lo que sea, porque este hombre es bastante opaco con sus negocios, gasta un dinero en hacerle de recaudador de impuestos al Estado.

«Insisto en que no enfatizas lo suficiente el factor temporal -la diferencia entre el pago y el cobro- que mitiga en gran medida las “buenas intenciones” de la liquidación»

Insisto en que cuando tu vendes, también te embolsas el IVA, y hasta que no haces la declaración lo tienes en el bolsillo. Lo mismo que cuando tú compras, el IVA que tú pagas no pasa de inmediato al Estado, sino al bolsillo de tu proveedor.

Vamos, que por más que lo miro, cada vez veo menos sentido a tu artículo.

«Insisto en que cuando tu vendes, también te embolsas el IVA, y hasta que no haces la declaración lo tienes en el bolsillo. Lo mismo que cuando tú compras, el IVA que tú pagas no pasa de inmediato al Estado, sino al bolsillo de tu proveedor.»

Eso no desmiente sino que reafirma mi opinión. Siempre que el beneficio del IVA se obtenga a expensas del siguiente productor en el proceso de producción se encarece artificialmente la transacción de mercado y en consecuencia se incentiva la interiorización vía empresa.

No, hombre, qué dices que te reafirma, qué va, porque como ya te he dicho, lo mismo que paga el pequeño productor por el proceso A, ha de pagarlo el gran productor por el proceso A. Todos los productos que compre para ello (pieles, agua, productos químicos, electricidad, herramientas, repuestos…), irán gravados con el IVA correspondiente. Y no digas «encarece artificialmente». Di «encarece» y ya está. Al fin y al cabo cualquier encarecimiento es artificial, obra del hombre. No existen los encarecimientos naturales en materia de precios, en mi opinión.

Echas mal la cuenta Víctor. Con la interiorización no se «ahorra» el IVA el gran empresario (lo paga igualmente evitando tan solo el IVA del beneficio del pequeño productor tal como puse en el ejemplo de ahí arriba). Y dilación temporal hay tanto para que te devuelvan, como para que tú pagues. Si yo compro por valor de 100 millones de euros al año, pago 16 millones de IVA. Si vendo 130 millones de euros, me embolso temporalmente 20,8 millones de IVA, que mientras no los liquide me los quedo en el bolsillo, con lo cual arramblo temporalmente 4,8 millones que me pueden dar intereses, o dedicarlos a otra cosa que se me ocurra mientras pago… ¿Dónde está pues el perjuicio para el fabricante, sea grande o pequeño? Por si eso fuera poco, quien paga realmente el IVA (que encarece el precio) es el consumidor final, al cual no se le desgrava nada, siendo los fabfricantes meros recaudadores de impuestos. Igualmente hay que tener en cuenta que la externalización de servicios es una estrategia empresarial de primer orden, tanto en medianas como grandes empresas, que no leo quejas por parte de pequeños empresarios en los términos que tú manejas…

Así que lo siento mucho Víctor, eso que has escrito, yo lo revisaría tras todo lo que te hemos dicho. A ver si va a resultar que esas fuentes bibliográficas no son tan buenas como te parecen.

@ Sol:

El hecho de que una empresa que interioriza la producción también tenga que pagar IVA por algunos de sus insumos (agua, productos químicos, etc.) no significa que no se ahorre el IVA de los demás. Una cosa no quita la otra.

Si consideras que eso resta «exactitud» a mis cuentas; bien. Pero es absurdo reprochar eso cuando manejo números sencillos para ejemplificar el caso de la forma más pedagógica posible.

Hace varios días que tengo pensado revisar el artículo, pero por ahora esperaré a ver cómo se desarrolla el debate.

No le quita exactitud. Le quita validez. Con ese artículo alguien que no entienda de economía como yo, jamás entenderá por qué el IVA produce internalización empresarial, ya que hay demasiadas objeciones obvias.

Mira la bibliografía que has empleado, a ver qué dicen esos autores, porque esa cuenta tuya está mal hecha. No hay un pequeño error despreciable, sino uno bien grande. La terminología que empleas es capciosa (coste, ahorro no indican lo que sucede). Siempre desembolsarás a quien te venda el IVA de su beneficio. Y siempre retendrás el IVA del tuyo hasta que lo declares, que será mayor.

«por ahora esperaré a ver cómo se desarrolla el debate».

Si no vas a decir nada más, tampoco tengo nada más que decir.

Por si te sirve de algo, hoy he hablado con el administrador de mi club deportivo. La mayor parte de nuestros ingresos (unos 120.000-200.000 euros, dependiendo del año y de lo que vayamos ganando), se obtienen por patrocinio de diversas marcas. Me dice el administrador que el IVA nos perjudica mucho, ya que el que pagamos es del 16%, mientras que el que cobramos suele ser del 7% ya que los gastos son en buena medida hoteles, comidas. Con lo cual perderíamos dinero. No es así por el empleo de diversos subterfugios, que hacen que la cosa quede a cero. Conviene siempre dejar la contabilidad del IVA neutra para evitar inspecciones de Hacienda. Me comenta también que todos los pequeños empresarios emiten facturas falsas, que sabiendo el Estado esta situación, no la persigue más que en los casos de que el empresario exija más IVA del que tributa. En ese caso sigue lo que llama este hombre «estrategia de terror». Ataca selectivamente a un empresario y difunde el ataque como medio ejemplarizante. Y ha terminado diciendo que una cosa es lo que dice la ley, y otra lo que pasa realmente en un país como ESpaña, en el que la cultura del fraude está tan extendida que todo el mundo la practica, incluyendo al Estado.

No sé si esto te sirve algo para lo de la interiorización, pero ahí te lo dejo.