Robert Zoellick, el patrón oro y el dinero oxidable

Recientemente Robert Zoellick, presidente del Banco Mundial, manifestó su interés por la vuelta al patrón oro, en una propuesta bastante ambigua que mencionó de pasada:

El sistema debería considerar emplear el oro como referencia internacional de las expectativas del mercado en inflación, deflación y en los valores futuros de las monedas

Lo que parece sugerir no es que las monedas nacionales vuelvan a ajustarse al valor del oro, sino que los cambios de divisas internacionales se basen en el precio del oro, posiblemente para evitar la guerra de divisas. Por tanto, sus ideas no parecen estar en la línea de las de los economistas de la Escuela Austríaca, que son partidarios del patrón oro en sentido estricto.

No obstante, no han faltado las duras críticas de quienes están en contra del patrón oro. Entre ellas las de Paul Krugman, nobel de economía orientado hacia el neokeynesianismo, y las de Brad DeLong. Ambos señalan que una vuelta al patrón oro impondría una presión deflacionaria sobre la economía que la haría caer en una espiral de decrecimiento y destrucción.

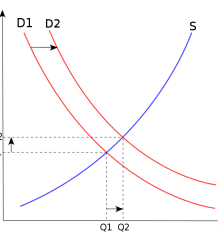

El argumento es como sigue. La crisis hace que haya mucha incertidumbre y poca confianza en los mercados, y por ello el dinero circula muy poco. Los agentes de la economía (trabajadores, familias, empresas) prefieren ahorrar el dinero, es decir, acumularlo de manera que puedan disponer de él en cualquier momento, en lugar de gastarlo o invertirlo con el riesgo que ello conllevaría. Cómo a los keynesianos les gusta expresarlo, prefieren esconder el dinero debajo del colchón. Esto tiene un efecto sobre la producción. Como hay poco gasto, la demanda en todos los sectores disminuye, y con ello bajan los precios de todos los bienes, es decir, hay deflación. Pero la deflación modifica las preferencias temporales de los individuos, quienes, como los bienes son cada vez más baratos, tratarán de gastar lo menos posible con vistas a ahorrar para comprar en el futuro, cuando los bienes sean aún más baratos. Como no hay inversión, las empresas no pueden crecer, ni modificar su actividad, ni invertir en nuevos sectores más rentables. Las empresas son incapaces de obtener beneficios o de recuperar sus inversiones, así que la inversión se hace cada vez más arriesgada, y además tienen que reducir su tamaño y despedir a trabajadores. Los parados son aún más reacios a gastar o a invertir. Así se acentúa el problema inicial, los agentes de la economía ahorran, pero no gastan ni invierten, y entramos en un círculo vicioso.

Si la cantidad de dinero que hay en la economía está determinada por la cantidad de oro, permanece casi constante, y por lo anterior, en una situación de crisis la cantidad de dinero que hay en circulación (es decir, que se gasta o se invierte) es cada vez menor, mientras no haya algo que lo contrarreste. La economía entraría en una espiral deflacionaria, decrecerá y se destruirá continuamente. A esto hay que añadir que, como dice Krugman, los precios del oro están subiendo, es decir, el oro está ganando valor, lo que es equivalente a que haya deflación.

A este argumento se le pueden poner muchas objeciones. Pero esto es aproximadamente lo que ocurriría en cualquier país si su estado dejase de emitir dinero fiduciario y fijara el valor de su dinero al valor de las reservas de oro estatales, junto con la obligación de los bancos privados de tener un coeficiente de caja alto. No es lo que ocurriría si el dinero estuviese completamente privatizado.

Si el dinero fuese un bien material, como el oro, tendría un coste de almacenamiento. Quien quisiese almacenar una pequeña cantidad de oro para su uso futuro, podrá hacerlo sin coste apreciable. Pero para cantidades mayores que cierto tamaño, la molestia de guardarlo y de transportarlo y el riesgo de que sea robado harían que lo más razonable fuese pagar una cuota a un banco para que lo almacene en sus instalaciones, con unas medidas de seguridad apropiadas.

En contraste, en el capitalismo actual el dinero es un bien abstracto cuyo valor proviene de la aceptación social que tiene, por tanto no tiene ningún coste de almacenamiento. En la práctica, para los bancos, almacenar dinero supone guardar un número en un ordenador. Actualmente, la mayor parte del dinero líquido no está en forma de papel moneda, así que ni siquiera hay que tener en cuenta el coste de almacenamiento de los billetes y las monedas.

Si se establece el valor del dinero según el valor de las reservas de oro estatales, tenemos un sistema que utiliza dinero en especie pero que socializa los costes de almacenamiento. Es el contribuyente quien paga el coste de mantener las reservas de oro de, digamos, el Fort Knox, pero no el particular que está ahorrando el dinero. Por tanto, quienes quieran ahorrar sin gastar ni invertir lo harán gratuitamente, y en una situación de crisis ocurrirá la situación arriba explicada.

Si estuviéramos en un sistema de dinero en especie completamente privatizado la situación sería muy distinta. Quienes quisiesen ahorrar dinero deberán pagar el coste de almacenamiento. Sólo es rentable ahorrar si la deflación es mayor que el coste de almacenamiento en valor absoluto. Los usuarios preferirán gastar o invertir su dinero, el dinero continuará circulando, la economía se recuperará y todo volverá a ir bien para todos, menos para los economistas keynesianos, que se quedarán en el paro.

El parlamentario conservador del Reino Unido Steve Baker explica en un artículo muy claramente cómo sería la situación, refiriéndose a un proyecto de ley que impondría el coeficiente de caja 100% (la negrita es mía):

Nuestro proyecto de ley Reglamentario de Depósitos y Préstamos permitiría, a los británicos, elegir cómo se utiliza su dinero. Tendrían la opción ya sea de depositar su dinero en custodia, o de guardarlo por un período que el banco lo podría invertir a renglón seguido. Si la custodia es su elección, usted podrá tener su dinero de regreso al solicitarlo. Sus derechos de propiedad estarían intactos – seguiría siendo el dueño de su depósito. Usted probablemente no ganaría intereses, de hecho podría tener que pagar por el privilegio de acceder directamente a él a través de sucursales y cajeros automáticos. Sin embargo, si usted quisiera un rendimiento, podría optar por en cambio depositar su dinero por un período de tiempo. El banco podría invertirlo de nuevos, con lo cual usted tendría, potencialmente, un nuevo ingreso.

Esta reflexión saca a la luz un vínculo desconocido entre la Escuela Austríaca y la economía Geselliana. Los Austríacos son partidarios del patrón oro. Los gesellianos son partidarios del dinero oxidable, un tipo de dinero fiduciario cuyo valor disminuye según un sistema convenido, de modo que el ahorro esta penalizado y el dinero siempre está en circulación. Según las observaciones que he hecho, semejante dinero fiduciario no sería necesario, sino que el patrón oro junto con la privatización del dinero haría que el dinero fuese oxidable sin más que añadir. Ambas propuestas son compatibles.

Como observación final, quiero indicar que, si se privatizase completamente el dinero, no tendríamos la garantía de que acabase estando respaldado por un bien material. Se debe al economista liberal de la Escuela Austríaca Friedrich A. Hayek el argumento según el cual en el libre mercado el dinero tiende a estar respaldado por el oro. No estoy completamente convencido por este argumento, y creo que en el libre mercado también tienen cabida en condiciones de igualdad divisas de toda clase, incluyendo dinero fiduciario como sistemas LETS o sistemas respaldados por el trabajo o por la tierra como los propuestos por los anarquistas individualistas norteamericanos del siglo XIX. Aun cuando no tenga razón y el patrón oro ocasione una espiral deflacionaria, la coexistencia de divisas siempre tendrá la ventaja de permitir a los usuarios dejar de usar una divisa cuando esté demasiado deteriorada por la deflación.

Related Posts

20 Responses to Robert Zoellick, el patrón oro y el dinero oxidable

Deja una respuesta

« El comercio marítimo en época precapitalista La propiedad intelectual es insostenible sin la coerción »

¿Por qué no hay propuestas en el sentido de mantener el dinero fiduciario, pero privatizándolo? El problema del oro, como todo bien material, es que es escaso, ergo se puede acaparar. Si existe el incentivo de acaparar ese oro, que no es más que el reflejo del excedente social, las tensiones hacia la formación de estructuras seudoestatales no cambian. El dinero fiduciario privado (o sea, la libertad de todo el mundo para emitir moneda) permitiría la libre competencia entre monedas, pero no tendría los problemas de estar referenciada a un bien acumulable.

Muy interesante tus argumentos…

Solo quisiera hacer unas acotaciones:

1 El dinero oxidable no castiga el ahorro: todo depende del momento de ciclo económico que se esté. Si estamos en un momento de crecimiento, se necesitaría dinero para la inversión, los bancos estarían deseosos de atraer ahorros y probablemente se pague un interés del 1 o 2% la gente disminuiría su consumo en favor de inversión, cuando el ciclo económico esté nivelado, el interés bajaría a 0 o incluso no se aceptarían ahorros, entonces la gente pararía de producir, solo lo haría para tener consumo pleno, ¿qué significa esto? que el dinero oxidable no está sujeto a un crecimiento exponecial de la economía y que sería posible una economía sustentable y ecológica.

2 La economía «moderna» nos ha vendido la idea de que solo debe de circular una moneda, que eso es lo moderno, los tecnológicamente superiores. Sin embargo los sistemas multidivisas han existido siempre, la idea de una sola moneda solo surgió de la idea de centralización política y de poder, que nació con la creación de los imperios coloniales europeos evolucionando a la moneda única del estado nación.

Saludos cordiales

Entre los defensores del «dinero oxidable» hay una falacia muy extendida. De hecho, es la principal razón de que lo defiendan. La historia va así: Si el dinero pierde valor con el tiempo se evita que «los ricos» o «los poderosos» acaparen riquezas y se evita así la desigualdad. Nada más falso.

Lo único que provoca el «dinero oxidable» es que la gente deje de ahorrar en dinero, sobretodo los más ricos, porque saben que va a perder valor. Pasarán a comprar pertenencias, como tierras o casas, solo para poseer algo que mantenga el valor o incluso aumente ya que el dinero se devalua. Otra opción es pasar a especular en bolsa. Etc… Basicamente no ahorrarán en dinero sino que ahorrarán en cualquier otro activo minimamente escaso (y de eso nunca falta).

El efecto es el contrario sobre los asalariados. Un dinero que pierde valor hace subir los precios, a la vez que devalua los salarios. El problema es que los salarios son de lo último que se actualiza, y mientras no se actualiza el asalariado ha perdido poder adquisitivo.

Basicamente el «dinero oxidable» provoca una transferencia desde los asalariados hasta los que pueden permitirse tener activos, la gente más rica. Es un error garrafal pensar que los ricos van a acumular dinero que saben que va a depreciarse. Lo que harán es acumular activos que saben que subiran de precio bajo el «dinero oxidable». Los que no pueden escapar y tienen que sufrir los efectos del «dinero oxidable» son los pobres y los asalariados.

PD: El sistema actual puede considerarse de «dinero oxidable» ya que las monedas del gobierno no paran de bajar de precio. Entiendo que en este artículo se defiende una moneda voluntaria oxidable, pero dificilmente nadie usaría una moneda que va a ir perdiendo valor. Una moneda así solo es posible imponiendose a la fuerza.

PD2: El bias contra las bajadas de precios del artículo es preocupante, porque a quien más beneficia que bajen los precios es a los pobres y asalariados que ahora pueden acceder a más bienes. En cambio, la inflación provoca especulación que beneficia a los ricos porque ven como sus activos y sus inversiones suben de valor mientras que los salarios son cada vez más bajos. Y todo esto sin pensar que la inflación distorsiona la estructura de capital penalizando la eficiencia y no permitiendo que artículos más baratos y en más cantidad aumenten el nivel de vida de todos.

Debo que aclararte que oxidacion y inflacion (devaluacion) son dos cosas totalmente diferentes y que ademas el dinero oxidable no se devalua. Tambien que el ahorro en otra cosa que no sea dinero es Inversion (no ahorro), de hecho eso es uno de los puntos a favor de dinero oxidable, promover la inversion y dejar circular el dinero en su funcion social mas importante (el intercambio).

Sobre tu argumento de salarios precios y actualizacion, creo que deberias explicar un poco mas por que no me hace sentido, por favor.

Sobre tus postdatas: la mecanica de la inflacion (devaluacion) es bastante diferente al de la oxidacion te recomiendo preguntes o leas mas al respecto, por ahi los de la escuela austriaca me parece tiene una explicacion muy buena de como funciona la inflacion…

Marco, no he querido indicar que las teorias de Gessel y del dinero oxidable vienen de no entender lo que es el dinero y como funciona la economía para no parecer demasiado arrogante, pero así es. De ahí la confusión en tu apreciación sobre el ahorro/inversión. En realidad, para no entrar en el tema yo también he sido ambiguo en mi primer comentario.

Dinero no es más que lo que la gente decida que es dinero, es decir medio de intercambio y que debido a eso se convierte en la forma más cómoda de ahorro y de apunte de cuenta. Como ejemplo puramente teórico, si la gente de una región empezara a aceptar acciones del blog mutualismo.org como pago, las acciones de mutualismo.org se convertirían en dinero en esa región, solo porque la gente lo usa como tal. Si en algún momento se dejaran de usar como medio de intercambio, dejarían de ser dinero. Así es como el oro, la plata y el cobre (entre otros) empezaron a usarse como dinero.

En este sentido, en algunos momentos entre la gente más ahorradora, otro tipo de activos pasa a usarse como medio de ahorro (monetario) aunque no se use como medio de intercambio en el día a día. Ese sería por ejemplo el caso del oro en la actualidad, donde los ahorradores lo acumulan, pero en las tiendas de la calle no lo aceptan. Si no fuera por este uso monetario, y basandose solo en su uso industrial, el oro no tendría ni en broma el precio que tiene ahora. Este efecto también se produce con las tierras o con las acciones, entre otros. Por ejemplo, mucha gente tiene su plan de pensiones como un fondo de inversión en bolsa. Una absoluta locura en mi opinión, pero la gente lo considera ahorro. [Esto no invalida que algo funcione como inversión y ahorro a la vez, pero sobre el tema inversión te lo aclaro al final de todo]

Es el concepto de liquidez. El dinero es el activo más liquido, el más fácilmente intercambiable en una región, pero luego viene toda una escala desde más líquido a menos líquido, donde los activos más líquidos (oro, acciones, tierra …) se usan también como forma de ahorro.

Si se entiende esto, se ve claro que si la gente sabe que el dinero que usan va a caducar sencillamente adquirirán activos que saben que no se van a devaluar. En vez de acaparar lo que se considera dinero, acapararán otros activos (principalmente los más líquidos). Así el supuesto efecto distributivo del dinero oxidable no es tal. La idea de que al disminuir el valor del dinero, o hacerlo caducar, se quita a los más ricos es falso, por la sencilla razón de que los ricos no ahorrán en dinero, sino que ahorrán en otros activos.

El dinero oxidable, puede o puede no ser inflacionario, dependiendo de como se emita. En Worlg, el principal ejemplo de dinero oxidable, el dinero sí se devaluaba (un 1% al mes) y creo que era inflacionario, ya que se creaba más del que se destruía por la tasa de devaluación. Esto perjudica a los asalariados. La razón es sencilla. Los precios de los bienes de consumo se actualizan antes que los salarios. Es decir, suben antes los precios de la comida, ropa, etc… que tu salario, así que estás perdiendo poder adquisitivo mientras no te actualizan el sueldo. Los que ganan ese dinero que los asalariados han perdido son los que pueden acaparar los activos, que se revalorizan debido a la inflación. Y los que pueden acaparar activos son los más ricos, y por lo tanto son los que salen más beneficiados de la inflación. Aunque es cierto que tb hay transferencias entre ricos dependiendo de como se protejan de la inflación, lo que es seguro es que los asalariados no pueden protegerse y son los mayores perjudicados.

Sobre la inversión y el supuesto (y falso) beneficio económico del dinero oxidable: Independientemente de si es inflacionario o no, el problema es que este tipo de dinero tiende a producir malas inversiones, sin evitar ni un apice el acaparamiento que puedan hacer algunos (porque ahorran en otros activos líquidos como he dicho arriba).

¿Porque produce malas inversiones? Hay una falacia económica muy extendida incluso entre economistas de profresión que dice que cuanto más inversión más crecimiento económico. Y no podría haber nada más falso. Si las inversiones no se producen de manera que van a satisfacer necesidades de los ciudadanos, son malas inversiones, y lo que provocan es un desperdicio de recursos. Por ejemplo, la burbuja de las puntocom hizo aparecer todo de empresas que tuvo ocupados a ingenieros y a otros de las personas más inteligentes y más formadas en tareas que luego no dieron ningún servicio útil. Si esta gente no se hubiera equivocado con la locura de las puntocom y se hubiera dedicado a inversiones productivas se hubira producido crecimiento.

Así se ve claro, que es falso que cuanta más inversión haya más crecimiento.

También es falso que cuanto más rápido «circule» el dinero mejor, aunque ya me estoy enrollando demasiado (si te intersa el porque pregunta, pero va en la misma linea de que los recursos se usen adecuadamente).

El problema es que las distorsiones monetarias tienden a producir un falso boom, que se confunde con crecimiento (hace subir las estadísticas por un tiempo) pero que acaba provocando una caida, precisamente porque no se estaba produciendo lo que la gente quería. Una de las principales razones de que haya errores entre los emprendedores en una cantidad exageradamente por encima de lo normal (el ser humano siempre se equivoca) es debido a que hayan falsas señales en el mercado, y las manipulaciones monetarias son una de las fuentes principales. Así, si se engaña a los emprendedores sobre la cantidad de ahorro en el sistema (por ejemplo, con dinero oxidable) se producirán más errores y más malas inversiones.

Y todo ello sin que solucione el supuesto problema de acaparación que debía solucionar el dinero oxidable.

Bueno querido amigo hugo:

Te voy a recomendar que no te enrolles mucho con demasiadas variables, por que los modelos se vuelven poco prácticos no se aprende nada y terminas haciéndote un zafarrancho como tu comentario donde hablas de política monetaria mezclado con mercado, inversiones, eficiencia, y un largo etc. lo mejor es manejar una o dos variable cada ves como máximo.

Voy a admitir que mi comentario de inversión/ahorro podría parecer confuso o equivocado para alguien que conoce mas profundamente de economía, y por lo tanto te pudo haber confundido mas aun a ti, así que pasara a explicarlo.

Realmente inversión/ahorro son dos caras de lo misma moneda, El ahorro de un país es lo que se convierte en la financiación de las inversiones. Pero la mecánica no es tan clara como dice la teoría. El ahorro puede ser descanso para retrasar la inversión o el consumo forzando a que los precios bajen, como dice la teoría geselliana, pero también es el instrumento de redistribución de riqueza a través del interés compuesto.

Es muy sencillo.

Se alaba a la moneda oxidable porque se dice que así nadie podrá acaparar porque el dinero caduca. Es obviamente falso, porque lo que hace alguien que quiera acaparar es adquirir bienes (principalmente líquidos y que no caduquen, como acciones, tierra, oro, etc…) antes de que el dinero caduque.

Todos los bienes estan sujetos a oxidacion o depreciacion y riesgo… la tierra es tema aparte, pero en esta pagina tenemos la conviccion de que no puede existir la propiedad sobre tierra solo la posecion basada en el trabajo, y gesell tenia un posecion similar reconocia que junto con la libre monedad deberia de darse la libre tierra como parte de la reforma.

Saludos cordiales

>Todos los bienes estan sujetos a oxidacion o depreciacion y riesgo…

Bueno, con cariño te digo que esto no es responder es salirse por peteneras, así que asumo que te das cuenta de lo que te comento.

Todos los bienes están sujetos a riesgo, incluido riesgo de depreciación, pero no todos los bienes están sujetos a depreciación, algunos se aprecian. Y lo más importante es que aunque todo tiene riesgo, hay una diferencia enorme ante una seguridad de depreciación (dinero oxidable) y un activo que se tiene cierta seguridad que puede apreciarse (aunque siempre hay riesgo de equivocarse, en todo).

Pero de Gessell el problema principal en mi opinión es la creencia de que si se fomenta artificialmente que el dinero cambie de manos más veces se hace que la economía crezca más. Es al revés, se introducen distorsiones y la gente obtiene menos satisfacción, a la vez que promocionas el consumismo.

Ale, Feliz Año a todos.

Todo sufre depreciacion, todo es afectado por el tiempo tarde o temprano, las cosas se oxidan se corroen o pasan de moda, las cosas mas duraderas como oro o diamantes requieren un gasto de almacenaje como bien dice alberto en su articulo, el arte o el vino puede verse como un producto no terminado que necesita de mas tiempo para obtener su maximo valor y mientras ese tiempo pasa requiere de cuidados, y luego debe ser consumido como el vino o debe ser almacenado y mantenido como el arte…. el tiempo afecta todo… es ingenuo y corto placista pensar lo contrario.

feliz anio

Si aumenta la demanda por un bien, y tú eres capaz de preveerlo ese bien se va a apreciar. Pero independientemente, lo que está claro es que hay bienes que tienen un riesgo mucho menor que otros, decir que todo tiene riesgo no es respuesta.

le das muchas vueltas al tema del riesgo, y eso no fue lo central de mi respuesta, solo una forma de ver las cosas, lo ensencial es que todo sufre una depreciacion sin importar que sea… esa es la realidad fisica y social, no es una teoria.

saludos cordiales

@ Libertista:

No tiene sentido acaparar el oro, pues no tiene mucha utilidad aparte de como medio de cambio. Y aún si alguien lograse acapararlo, SIEMPRE Y CUANDO existiese la libertad de emitir moneda, el público dejaría de usar el oro y usaría cualquier otra divisa. Víctor lo explica muy bien:

http://www.mutualismo.org/2009/01/falacias-gellesianas-sobre-el-oro/

En todo caso, estamos de acuerdo en que debe haber libertad de emitir moneda.

@ Hugo:

PD: Lo que defiendo en este artículo NO es una moneda voluntaria oxidable, lo que argumento es que una moneda en especie (no fiduciaria) privada será DE FACTO una moneda oxidable, porque los que ahorren tendrán que pagar el coste de almacenamiento. Esto quiere decir que todo lo que criticas del dinero oxidable, también se puede aplicar al patrón oro.

PD2: La deflación obviamente beneficia a todos porque abarata los bienes. Ahora bien, según los principios de la praxeología, cuando hay deflación, las preferencias temporales se modifican de modo que puede producirse una espiral deflacionaria, en la que parte de la economía corre el riesgo de destruirse (lo explico en los párrafos 4 y 5 del artículo).

Sugiero que el coste de almacenamiento del dinero en especie (como el oro) puede contrarrestar esta tendencia, quizá con la ayuda de dinero fiduciario privado. No sé cuáles son las ideas de la escuela austríaca al respecto.

Dicho esto, ¡feliz año!

Alberto, lo que dices tiene sentido, pero en mi opinión te dejas algunos factores. Vaya por delante que yo no defiendo el estandar oro, porque cualquier estandar impuesto a la fuerza, ya sea oro o moneda oxidable, me parece erroneo.

Uno de los factores que creo te olvidas es la reserva fraccionaria, o si quieres llamarlo de otra manera, ahorrar en inversiones. Cuando la gente pone su oro en el banco puedes elegir que el banco preste una parte de tu oro para compensar los gastos de almacenamiento o incluso conseguir un beneficio.

Para que un estandar oro sea oxidable se tendrían que conseguir tipos de interés reales negativos, y en un libre mercado no sucede, comprobable tanto teoricamente como historicamente.

También es facilmente explicable porque una espiral deflacionaria no ha sucedido ni puede suceder en un libre mercado, pero honestamente estoy de resaca y siento que ya he monopolizado suficiente los comentarios.

Un saludo

Ten en cuenta que la reserva fraccionaria que mencionas corrobora mi idea: al ahorrador le resulta caro atesorar su dinero y se ve obligado a invertirlo (prestarlo).

Pero no soy economista y no pretendo montar una teoría a partir de esto. Además se ve que estamos en general de acuerdo (yo tampoco quiero ningún estandar impuesto por la fuerza), y sinceramente creo que el tema no da para más, así que un saludo.

Sobre estos comentarios quiero hacer unos apuntes para que no quede el desconocimiento en el aire, y se vuelvan a usar este tipo de argumento basado en una idea equivocada o en el desconocimiento de la economía y la mezcla de conceptos:

primero sobre la inflación: La inflación se produce cuando hay una variación en el flujo del dinero sin relación con un aumento de la producción, es decir cuando hay N numero de productos y M numero de dinero circulando y de pronto se aumenta M’ numero de dinero circulante. Esto produce un nuevo equilibrio entre la oferta y la demanda que tiene como consecuencia un aumento de precios (inflación). En ningún caso una disminución de M puede producir inflación si no mas bien el efecto contrario «deflación» -hasta ahí es juego de niños, para los asiduos lectores de esta pagina- la mecánica del ingreso de ese nuevo flujo de dinero se da normalmente a través del sistema financiero que lo inyecta en la economía a través de nuevos prestamos, entonces los primeros beneficiarios de estos prestamos son los que se privilegian con precios bajos. conforme el dinero va entrando al mercado cada compra y venta ira generando mas demanda y esa demanda ira equilibrando los precios haciendo que el valor real del dinero baje, produciéndose la devaluación progresiva, esta mecánica afecta sobre todo a los ultimos a los que ese nuevo dinero llega. Toda esta mecánica se produce siempre en medio de la desinformación general sobre el cuando, como y cuanto.

Como se diferencia la mecánica actual de un moneda oxidable?, primero la disminución del valor es una constante de conocimiento publico y fija, no es progresiva, se da en todo el dinero al mismo tiempo, y es intrínseca al dinero oxidable, no depende de un manejo o de la gestión monetaria. En mi opinión para que el dinero oxidable produzca una economía sana, tendría que ser gestionado muy parecido a como lo sugería Silvio Gesell, es decir el volumen de dinero circulando debe ir en función de la producción, y no «acorde a un mercado de divisas» y la introducción del nuevo circulante debe ser elegida de la forma mas democrática posible para evitar privilegios…

Entonces queda claro que los precios no tienen que ver con el valor nominal del dinero, si no con su relación en la producción de su área de influencia, que la oxidación son de naturaleza y efectos totalmente diferentes, la primera es in triseca al dinero mismo la otra es una distorsión en la gestión De hecho me atrevería a adelantar que la inflación es producto de la disociación entre la cantidad de dinero y el trabajo efectivo (producción) y eso se debe a que al dinero actual se le han dado funciones y características que son incongruentes entre si, ser medio de cambio y patrón de medida, para lo que se necesita que el dinero sea enteramente un bien común, que cumpla una función social, que lubrique y facilite los intercambios, que sea un agente que proporcione información, casi como el sistema nervioso de la economía de una sociedad y al mismo tiempo que sea deposito de valor, para lo cual se le usa como una mercancía, (y mejor que esta por que no sufre de los efectos del tiempo, aumenta en funcion del interés) y se vuelve un bien privado, y en ese ámbito pierde su función informativa, con lo que genera una distorsión en el mercado y se convierte en herramienta especulativa.

saludos cordiales

Hugo:

Saludos a todos una vez más.

En principio hay en la argumentación de Hugo varias cosas que necesitan ser aclaradas.

Si se afirma que al existir dinero oxidable los ricos o poseedores de capital preferirán invertir en «bienes no caducables» tales como metales o algún comodittie duradero se está olvidando que de hecho tal condición no es perniciosa. La gente no puede acumular el monopolio de por ejemplo algún bien siempre y cuando exista una oferta sostenida y permanente de crédito libre, o de capital en manos de quien lo solicite en forma de crédito. ¿De qué sirve por ejemplo monopolizar el oro o el cobre de una ciudad específica si de cualquier forma todo el mundo tiene en sus manos una moneda de permanente circulación y aceptación? El valor mismo de los metales podría simplemente venirse a pique y su uso dedicarse al arte de la orfebrería en muchos casos.

Sin embargo todavía mencionan dos cosas que me resultan extrañas. La primera es el efecto que tal cosa tendría sobre los asalariados y la segunda es que se podría (quienes sean poseedores de grandes capitales en modeda Estatal y afines) acumular entonces la tierra como método de ahorro de forma monopolista.

En la primera situación es claro que un intento sostenido y estructurado de la idea Geseliana es co-sustancial a la abolición del monopolio del dinero. En este sentido la dictadura del salario tiene los días contados y es por cierto un fin en sí mismo a lograr. Si el capital se democratiza en manos de todos ¿Quién en su sano juicio quiere regalar su fuerza de trabajo para otro? No digo que no haya gente tonta en el mundo, pero es un suceso accidental y raro si se derrumba el monopolio sobre el dinero el que persista el asalariado.

Lo segundo es igualmente poco entendible si aceptamos la premisa mutualista y en general de la propiedad legítima sobre los bienes que no derivan del trabajo, que la misma radica en el usufructo. La tierra y su noción de propiedad aplica en el sentido del uso al igual que sobre todo los bienes que poseen un alto coste de exclusión. La tierra poco sirve tenerla si no se trabaja y se encuentra dentro de un contexto de libre intercambio sin monopolio del dinero.

Lo otro es que el tributo pagado en la experiencia Austríaca era en efecto una forma de conservar el valor de la moneda. Y ya que se menciona de crecimiento el mismo Gesell era enfático en describir tres tipos de crecimiento económico y el que se derivaba de su modelo monetario (el natural).

Nace la primera moneda virtual respaldada en oro: http://www.dailypaul.com/322600/liberty-rising-the-first-gold-backed-crypto-currency-has-been-launched-benswanncom?page=1

c4b3x7